发布日期:2024-08-05 07:47 点击次数:135

配资优秀炒股配资门户

配资优秀炒股配资门户

热点栏目

自选股

数据中心

行情中心

资金流向

模拟交易

客户端

热点栏目

自选股

数据中心

行情中心

资金流向

模拟交易

客户端

作者 | 中信建投期货产业部 陈家谊

本报告完成时间 | 2024年6月30日

重要提示:本报告观点和信息仅供符合证监会适当性管理规定的期货交易者参考。因本平台暂时无法设置访问限制,若您并非符合规定的交易者,为控制交易风险,请勿点击查看或使用本报告任何信息。对由此给您造成的不便表示诚挚歉意,感谢您的理解与配合!

本周原糖走势偏强,但周五双周数据出炉,双周产量和制糖比均高于市场预期,此外雷亚尔走势疲软,盘中糖价走低,但是尾盘重回20美分/磅,而国内跟随原糖出现反弹,但继续维持高基差的状态。

关注焦点:

1、怎么看待6月上旬的双周数据?当前“宽松”全球供需平衡表面临哪些调整的可能性?

2、国内接下来最值得关心的,一是高基差怎么演变,一是进口到港的节奏,一是北方甜菜糖仓单怎么处理,然后再是交易广西糖丰产。

巴西6月产量超预期,但是含糖偏低,产量仍受天气影响

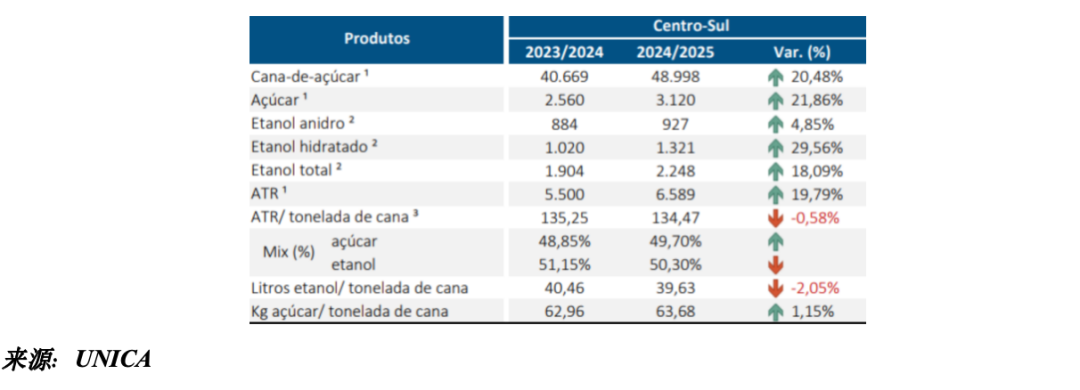

巴西行业组织 Unica周五报告称,6 月上半月巴西中南部地区的甘蔗入榨量为4899万吨,同比增加20.48%,高于市场预计的4621万吨;糖产量为 310 万吨,比去年同期高出约 22%,高于市场预期的数据超出市场预期的292万吨;制糖比为49.7%,高于去年同期的48.85%,也高于预期的49.7%。

但未来产量仍有一些不确定性。来自巴西的预期差——天气风险和制糖比下调风险,新季巴西大幅丰产是否落空?

1)天气风险:6月上旬同比增幅较大是基于去年同期的双周产量较低,去年同期降雨偏多,损失的压榨天数较多;持续性的干旱对产量也有不确定性,今年巴西甘蔗的累计含糖量仍偏低,如2021年,在干旱和霜冻的天气下,巴西双周产量出现了 “初期双周产量多,中期双周产量增幅快速回落,末期提前收榨”的情况。

2)贸易流集中,供应链脆弱,周一原糖上涨:此外,6月20日巴西Tiplam港口发生火灾,根据ANTAQ的数据,该港口食糖出口占比全国的14%左右;这 在当前贸易流较为集中的食糖供给格局下,预计短期会提升食糖的风险偏好情绪,而后期需要注意停止 运行的时间,若停运时间较长,或对后期我国食糖的进口节奏带来影响,前文提到的,“一旦供应链出现问题,原糖市场的风险偏好容易快速提升带动原糖反弹”,周一,原糖反弹2%+。

3)制糖比下调风险:由于甘蔗基数大,每一个制糖比的变化从70万吨增加到100万吨,所以制糖比的变化对巴西产量影响大,对全球供需结构也大。目前巴西含水乙醇折糖价格约为14.5美分/磅,与原糖的价差快速收缩,从此前的接近10美分/磅,到目前的5美分/磅左右,而此前市场对巴西新季产量的乐观预期,是建立在高制糖比的基础上,如果原糖进一步回落,或乙醇价格继续上行,那么糖醇价差继续走缩,制糖比预期或有新的调整。此外,乙醇整体销量很好,也刺激了糖厂的制醇意愿,4月乙醇销量创新高:2024年4月巴西乙醇销量为28.5亿升,同比增长35.75%。在此期间,无水乙醇的销售量为9.2759亿升,同比增长6.32%,含水乙醇销售量为19.2亿升,同比增长56.65%。

2、国内接下来最值得关心的,一是高基差怎么演变,一是进口到港的节奏,一是北方甜菜糖仓单怎么处理,然后再是交易广西糖丰产。

高基差怎么演变:目前广西现货报价维持在6400元/吨,而09合约的报价在6100元/吨附近,基差在300元/吨附近,还有2个月的时间,基差回归是通过哪种渠道收敛?目前国内的库存压力不大,糖浆成本也由于伦白糖价格的上涨而上涨至5900-6000元/吨附近,也就是近月最便宜的糖源较少,近月缺少继续向下的动力,如果能有外盘的配合,基差主要通过09向上修复基差的概率更大。

进口节奏:从目前的船报推测,6月的进口量预计15万吨,但从7月开始,进口开始上量,7月的进口量预计为45-50万吨,8月预计40万吨,但这一批的进口糖成本是不低的。

北方甜菜糖仓单:从目前初步摸底的产量预估数据来看,今年北方是丰产的,甜菜糖仓单的压力预计会集中体现在远月合约上。

广西丰产的预期:一致预期是广西今年丰产70万吨到690万吨,但广西一直强降雨,新苗的出苗不佳,还需持续关注天气情况,所以广西实际的丰产幅度还不确定,也将成为之后的交易话题。

总结来看,目前广西现货报价维持在6400元/吨以上,而09合约的报价在6200元/吨附近,基差在200元/吨附近,目前国内的库存压力不大,糖浆成本也由于伦白糖价格的上涨而上涨至5900-6000元/吨附近,也就是近月最便宜的糖源较少,近月缺少继续向下的动力,如果能有外盘的配合,基差主要通过09向上修复基差的概率更大;7月开始预计进口糖预计快速上量,但是成本仍然偏高,意味着近月便宜的糖快速消失,但远月有新季丰产的预期压力,建仓以正套为主,临近交割月9-1价差有望向300-400靠拢。

维持9-1正套和内外价差走扩。

2、国内接下来最值得关心的,一是高基差怎么演变,一是进口到港的节奏,一是北方甜菜糖仓单怎么处理,然后再是交易广西糖丰产。

高基差怎么演变:目前广西现货报价维持在6400元/吨,而09合约的报价在6100元/吨附近,基差在300元/吨附近,还有2个月的时间,基差回归是通过哪种渠道收敛?目前国内的库存压力不大,糖浆成本也由于伦白糖价格的上涨而上涨至5900-6000元/吨附近,也就是近月最便宜的糖源较少,近月缺少继续向下的动力,如果能有外盘的配合,基差主要通过09向上修复基差的概率更大。

进口节奏:从目前的船报推测,6月的进口量预计15万吨,但从7月开始,进口开始上量,7月的进口量预计为45-50万吨,8月预计40万吨,但这一批的进口糖成本是不低的。

北方甜菜糖仓单:从目前初步摸底的产量预估数据来看,今年北方是丰产的,甜菜糖仓单的压力预计会集中体现在远月合约上。

广西丰产的预期:一致预期是广西今年丰产70万吨到690万吨,但广西一直强降雨,新苗的出苗不佳,还需持续关注天气情况,所以广西实际的丰产幅度还不确定,也将成为之后的交易话题。

总结来看,目前广西现货报价维持在6400元/吨,而09合约的报价在6100元/吨附近,基差在300元/吨附近,目前国内的库存压力不大,糖浆成本也由于伦白糖价格的上涨而上涨至5900-6000元/吨附近,也就是近月最便宜的糖源较少,近月缺少继续向下的动力,如果能有外盘的配合,基差主要通过09向上修复基差的概率更大;7月开始预计进口糖预计快速上量,但是成本仍然偏高,意味着近月便宜的糖快速消失,但远月有新季丰产的预期压力,建仓以正套为主,临近交割月9-1价差有望向300-400靠拢。维持9-1正套和内外价差走扩。

作者姓名:陈家谊

期货从业信息:F03090929

期货交易咨询从业信息:Z0019860

新浪合作大平台期货开户 安全快捷有保障

海量资讯、精准解读,尽在新浪财经APP

海量资讯、精准解读,尽在新浪财经APP

责任编辑:张靖笛 配资优秀炒股配资门户

上一篇:私募 炒股 【月度策略】油脂:原油提供支撑,棕油逢低做多

下一篇:福建股票配资 【玻璃江湖】印度特伦甘纳邦玻璃厂爆炸事故已致6人死亡