发布日期:2024-11-29 11:41 点击次数:192

炒股就看金麒麟分析师研报,权威,专业配资模拟炒股,及时,全面,助您挖掘潜力主题机会!

* **放大收益:**杠杆效应可以放大投资收益,让投资者在短时间内获得可观的回报。

出品:新浪财经上市公司研究院

作者:君

在政策持续加码下,A股并购重组概念持续火爆,如“最强概念股”双成药业盘中录得27天24板。据Wind数据,截至10月28日,今年以来 177家上市公司披露重大重组进展,重大重组公司数量大超 2022年、2023年全年。

然而,在重组行情如此火爆下,部分公司却涉嫌出现内幕信息提前泄露。有些重大重组个股股价疑似出现抢跑重组公告现象。

盈方微由于内幕信息疑似泄露,重大重组疑似存在较大不确定性。10月25日,盈方微发布了关于重大资产重组风险提示公告称,公司收到通知,本次重组相关方的相关人员因涉嫌泄露内幕信息被中国证券监督管理委员会出具《立案告知书》。目前尚未结案,本次交易存在被暂停、终止或取消的潜在风险。

根据《上市公司监管指引第7号》的规定,如果上市公司的控股股东及其实际控制人存在内幕交易,将导致重大资产重组行政许可(金麒麟分析师)申请被终止审核。上市公司需要承诺自公告之日起至少十二个月内不再筹划重大资产重组,并予以披露。此外,涉及内幕交易的主体将面临行政处罚或刑事责任,且在一定时间内不得参与任何上市公司的重大资产重组。

需要指出的是,内幕信息泄露可能导致股价异常波动,影响市场公平性,属于监管严打区域。基于以上背景,我们对重大重组公司进行梳理发现,金鸿顺、因赛集团、晶丰明源、日播时尚、至正股份等上市公司疑似出现股价抢跑停牌公告现象。这背后是否涉嫌内幕信息泄露,或需要引起监管高度关注。

停牌前夕股价一度涨停 复盘首日一字涨停

10月22日晚,因赛集团公告称,正筹划以发行股份及支付现金的方式购买新三板挂牌公司智者品牌80%股权同时募集配套资金。预计本次交易完成后,智者品牌将成为公司的控股子公司。

停牌公告显示,因赛集团股票自10月23日开市起开始停牌,预计停牌时间不超过10个交易日。值得注意的是,因赛集团停牌前夕股价异动,22日盘中一度接近涨停,录得涨幅19.62%,成交量超25万手。

今日,因赛集团股票复盘,盘中19.99%涨停,截至9:30报79.82元/股,股价创历史新高,总市值87.78亿元。

同时,因赛集团披露了定增预案,拟向刘焱、宁波有智青年投资管理合伙企业(有限合伙)、黄明胜、韩燕燕、于潜发行股份购买资产,发行价格为39.60元/股。按照今日涨停价测算,上述交易对手方预计浮盈101.57%。

大举并购商誉占比已超2成 标的业绩下滑减值风险上升

因赛集团上市后大举并购、加速扩张,四年已完成四次并购交易。截至2024年9月商誉余额2.56亿元,占净资产比重高达31.75%,远高于行业均值高于行业均值12.13%。

图源:鹰眼预警

图源:鹰眼预警

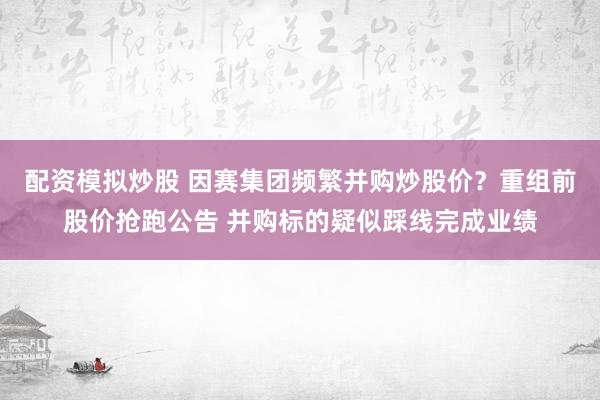

近年来,因赛集团并购的标的公司业绩承诺完成情况似乎并不理想。

睿丛因赛(原“睿丛摄智”)2021年、2022年实际净利润与承诺净利润之比尚能维持在110%左右,2023年完成比例就迅速降至102.25%,实际净利润仅高于承诺数22.72万元,可谓“精准”。

天与空2020年业绩同样“精准达标”,实际净利润仅高于承诺数50.13万元,2022年和2023年均未能达成当年考核目标,累计承诺完成率90.79%。

根据大华出具的审核报告,2023年影行天下扣非净利润为894.34万元,而因赛集团2023年报则显示其净利润为762.5万元,意味着产生了一笔-131.84万元的非经常性损益,公司未对此做出合理解释。同时,因赛集团2023年非经常性损益中“除上述各项之外的其他营业外收入和支出”金额为-171.22万元,也未作出说明,以前年度该项目均为正数,且金额也仅为数万元。

2024年上半年,天与空营业收入1.02亿元,同比下降8.93%;净利润1092.65万元,同比下降31.87%。睿丛因赛营业收入953.05万元,同比下降12.78%;净利润399.88万元,同比下降25.86%。

影行天下营业收入9861.47万元,营业利润511.14万元,测算可得毛利率约为5.18%,显著低于因赛集团同期毛利率(23.24%);净利润也仅为479.95万元,不足2024年度承诺数的一半。

受标的业绩状况不佳影响,因赛集团2022年、2023年分别计提了商誉减值准备177.68万元、1242.21万元。结合标的2024年上半年业绩实现情况,因赛集团2024年恐继续面临商誉减值风险。

因赛集团董秘曾透露,除本次收购智者品牌外,公司还在积极寻找下一轮并购标的。

此前并购的公司业绩已下滑面临减值风险,本次新收购标的也难言高质量,因赛集团并购脚步仍然不停是否涉嫌蹭热点炒作股价?

智者品牌客户集中度超90% 研发费用率不足0.5%

因赛集团本次并购标的智者品牌目前系新三板挂牌公司,是国内知名的融合营销服务提供商,服务内容涵盖公关、电商营销、跨界营销、体验营销、社交营销、创意广告等。

近年来,智者品牌毛利率持续下滑,2021至2024年6月分别为33.32%、31.91%、30.24%和28.81%,盈利能力难掩颓势。此外,2022年、2023年、2024年1-6月,公司资产负债率分别为57.79%、67.79%、65.14%,已出现走高趋势。

自2022年9月挂牌新三板至今,智者品牌一直强调会持续加强数字营销布局以及对AI技术应用开发的投入,不断进行技术迭代,但研发费用却难以凸显其科创含量。

2022至2024年6月,智者品牌研发费用分别为180.78万元、129.18万元和69.50万元,其中2023年研发费用同比下降28.55%。同时,公司研发费用率持续下滑且长期低于0.5%,2022至2024年6月分别为0.44%、0.25%和0.20%。

智者品牌存在的重大客户依赖风险也需要警惕。2022至2024年6月,智者品牌前五大客户的销售额占当期销售总额的比例分别为82.90%、89.88%及91.26%,呈逐年上升趋势。

智者品牌还存在突击分红的情形。10月11日,公司发布2024年半年度权益分派实施公告,向全体股东每10股派5.5元现金,共派发现金红利1985.5元。按照派息日所持公司股份(52.95%)测算,实控人刘焱分得1051.32万元。

因赛集团上市即业绩“变脸” 盈利能力持续下滑

因赛集团是国内知名的综合性品牌管理与整合营销传播代理服务集团,主要业务涵盖战略咨询、品牌管理、数字整合营销、效果营销等。

2019年6月,因赛集团于深交所创业板上市。上市当年,公司业绩“变脸”,营业收入3.93亿元,同比下降7.27%;扣非后归母净利润4618.09万元,同比下降24.04%。

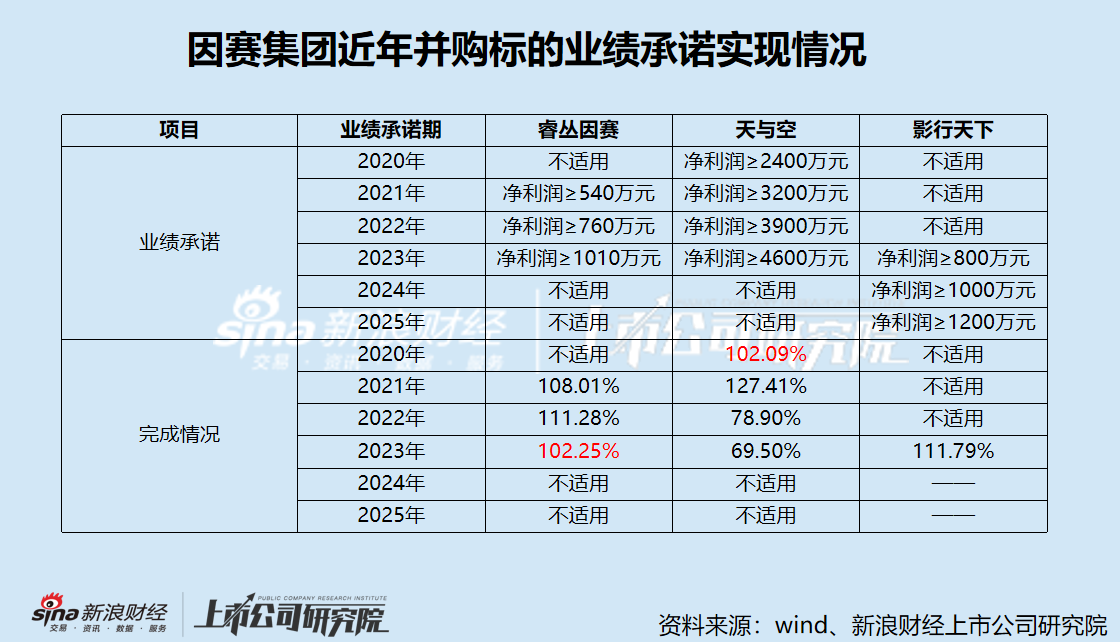

近年来,因赛集团经营业绩波动起伏较大。2021至2024年9月,因赛集团实现营业收入6.24亿元、4.85亿元、5.36亿元和7.01亿元,分别同比增减95.10%、-22.21%、10.49%和80.91%;扣非后归母净利润5040.96万元、2593.12万元、999.63万元和3410.54万元,分别同比增减484.59%、-48.56%、-62.19%和59.45%。

2024年1-9月,因赛集团营收大幅上涨80.91%,但毛利率却从上年同期的36.43%跌至23.24%,降幅超10个百分点,盈利能力明显下滑。

此前并购的公司业绩已下滑面临减值风险,本次新收购标的也难言高质量,因赛集团频繁并购是否涉嫌蹭热点炒作股价?

海量资讯、精准解读,尽在新浪财经APP

海量资讯、精准解读,尽在新浪财经APP

责任编辑:公司观察配资模拟炒股

上一篇:线上股票配资网站 凯尔达前三季度扣非净利润预增超400%

下一篇:萧山股票配资 博实结涨1.93%,成交额2.01亿元,连续3日被主力资金增仓